———— 發佈時間:2021-01-20 編輯: 閱讀次數:165 ————

作者 | 蔡凱龍

首發 | 新華社旗下新華財新

核心提示:中國經濟裏面最重要的一個行業就是房地產,正如銀保監會主席郭樹清所言,房地產是目前經濟風險中最大的灰犀牛。既然瞭解灰犀牛對經濟產生的巨大衝擊,正面硬扛灰犀牛衝擊的銀行業,就必須未雨綢繆,多挖幾道戰壕,多拉幾條防線。

2020年12月31日,中國人民銀行和中國銀保監會,發佈了《關於建立銀行業金融機構房地產貸款集中度管理制度》的通知(以下簡稱為《通知》)。

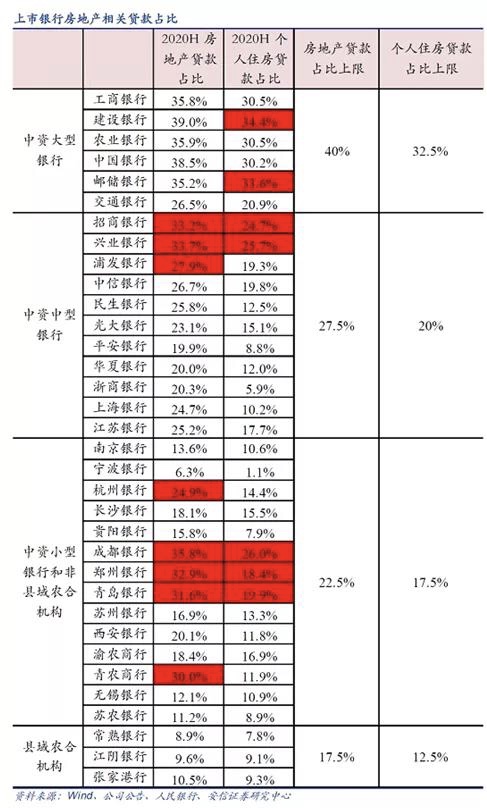

《通知》中明確了房地產貸款集中管理制度的覆蓋範圍、管理要求和調整機制,綜合考慮目前銀行金融機構的資產規模、機構類型、還有分檔設置,房地產貸款餘額占比和個人住房貸款餘額占比兩個上限,對超過上限的機構設置了一個過渡期,並建立區域差別化調節機制。

業內將此稱之為房貸的“兩道紅線”。

新規的出臺,直接影響我們的個人住房貸款。比如今年個人去一些已經超過紅線的銀行(如圖建行或者郵儲銀行),受於新規限制,申請難度加大,貸款額度會減小,這無疑是給銀行套上一個“緊箍咒”。

其實紅線不僅僅針對銀行, 2020年的8月份住房城鄉建設部和人民銀行明確規定了房企的資產負債率,淨負債率和現金短債比的比例,俗稱房企的“三道紅線”,那麼為什麼政府要針對樓市的接二連三的推出這些規定呢?

眾所周知房地產非常重要,可以算是中國經濟發動機之一。

過去20年是中國經濟飛速發展的20年,也是房價高速上漲的20年。國內的樓市不僅沒有怎麼跌過,投資回報率還遠超銀行理財,成功跑贏了通脹。中國一線城市的房價似乎並沒有受到今年疫情的影響,相反人們更熱衷於投資房地產了,特別是在美聯儲大放水全球資產虛高的大背景下,中國人民更願意將房地產的投資屬性發揮到極致。

就在剛剛過去的金九銀十中,深圳,上海一千萬才夠買個剛需。二手房與新房價格嚴重倒掛,深圳打新中簽一套轉手就賺500萬。500萬對於一個打工人來說一輩子不吃不喝也未必賺的到。

因此不僅新盤開盤即售罄,而且幾千人搶一套的現象頻頻爆出。

這個時候推出“兩道紅線”和“三道紅線“就是要堅決抑制房地產泡沫,讓整個行業將回歸理性,房子將逐漸回歸居住屬性,堅持房子是用來住的、不是用來炒的定位。

銀行的貸款是防止房價上漲的一個重要動力,現在中央對銀行貸款“兩道紅線”,就是想用這兩道紅線來約束房企負債率和金融機構的信貸供應。

目的是什麼呢?不是要打壓房價,而是旨在增強我們金融機構抵禦房地產市場波動能力。

國家也看到了房價不可能永遠一直漲,它會有一個波動的範圍,銀行的大部分的債權都是放在房貸上面,房地產一波動,加上金融杠杆的放大,就會對銀行等金融機構產生巨大的影響。

2008年因為次貸危機而引發的席捲全球的金融風暴,給全球經濟帶來的血淚教訓還歷歷在目,我們不得不防。

房企負債“三道紅線”又是怎麼回事呢?

其實是要倒逼房地產公司降負債、去杠杆、融資管道收緊,房企賣房回款壓力增大,那麼“用價換量搶回款”將是踩線企業未來的常規動作,“三道紅線”就是控制房地產規模過大的金融措施。

總體來說,“兩道紅線”對房地產市場是利空,因為中央的政策是要讓房地產在各個環節回歸理性,更加平穩的運轉。

對於銀行來說,觸及紅線的銀行要在規定的年限裏調整,在未觸及紅線的則不必急於對相關業務進行壓縮,因為房地產業貸款畢竟是重要的收入來源,也是相對優質資產來源。

有一個誤區,認為銀行不良率上升跟銀行過度依賴房地產行業有關。

其實不然。因為對房地產是一個很好的貸款業務,房地產不僅保值,同時是不動產,即使貸款人不還貸款,銀行有權收回進行拍賣,而房子一般都是增值,銀行完全可以拿回貸款。

銀行的不良率升高其實是因為銀行貸款給一些風險比較大的中小企業,還有一些快倒閉的大型國企,這些企業經營不善破產,從而導致壞賬率高,而不是因為銀行貸給房地產。

有人可能要疑惑,既然銀行壞賬率高不是因為房地產,那為什麼監管部門還要設置這兩條紅線呢?

因為房地產的貸款過於集中,銀行有30%、40%的貸款都在房地產上,如果房地產跌個10%,銀行壞賬率豈不是全部都要超過警戒線了?正是因為銀行在房地產行業的風險集中度太高了,監管不得不出手劃紅線。

然而對於大部分沒有觸及這兩條紅線的中小銀行,並不需要對房貸業務大幅壓縮。因為紅線是一種警戒線,就跟膽固醇標準值的道理一樣,超過某個值,你就要小心身體健康了;如果沒達到這個數,就不必杞人憂天。

所以如果中小銀行還沒有觸及紅線,其實不急於對相關業務進行壓縮的,因為房地產業務本身本身就是一個重要的收入來源,也是一個優質的資產來源。

但是,正在排隊IPO上市的銀行,就要特別小心“紅線”問題,因為這個新規會影響到這些銀行的IPO上市。證監會在批准銀行上市,其中一條重要考核就是合規。

有些銀行不良率高,資本充足率低,如果房地產貸款過高,證監會很有可能因此暫緩上市。比如漢口銀行,目前準備上市,但是他們房貸比例太高,壞賬率又偏高,因此上市恐怕生變。

那麼對於我們普通老百姓來說,短期利空長期利好。雖然“兩道紅線”短期內影響個人住房貸款,但是長期看來,房市會更健康發展,房價更加合理。

全文完,感謝您的耐心閱讀。

作者簡介:蔡凱龍,凱龍的後浪財經創始人

中國人民大學金融科技高級研究員

國際新經濟研究院高級研究員

前火幣集團首席戰略官

前德意志銀行副總裁

特許金融分析師CFA

美國休斯頓大學經濟碩士和電腦碩士

廈門大學金融博士生

歡迎關注公眾號【凱龍的後浪財經】

來源:微信公眾號【凱龍的後浪財經】